[더스탁=김효진 기자] 국내 협동로봇 시장점유율 1위 두산로보틱스(대표이사 박인원, 류정훈)가 상장에 속도를 내고 있다. 심사를 통과한 지 4영업일 만에 증권신고서를 제출하고 상장절차를 개시했다.

공모규모는 최대 4112억원이며, 이에 따른 상장밸류 1조6,853억원을 제시했다. 공모에 성공할 경우 공모규모는 물론 상장 시가총액에서도 올해 IPO 기업 중 최대어로 오르게 된다. 앞서 시스템반도체 설계기업 파두가 코스닥 상장을 통해 1938억원의 공모를 성사시킨 바 있다. 공모에서 기업가치는 1조4898억원을 인정받았다.

두산로보틱스는 공모를 마칠 경우 일반기업 중 넥스틸에 이어 올해 2번째 코스피 상장기업에 이름을 올리게 된다. 특히 두산로보틱스의 딜은 대어급 IPO에 대한 투심을 확인할 수 있는 만큼 주목도가 큰 상황이다.

24일 투자은행업계에 따르면 두산로보틱스는 전일 금융위원회에 증권신고서를 제출하고 코스피 상장을 위한 본격적인 공모 절차에 돌입했다. 내달 11~15일 수요예측을 거쳐 같은 달 21~22일 청약을 진행할 예정이다. 상장 대표주관사는 미래에셋증권과 한국투자증권이며, 공동 주관사는 KB증권, NH투자증권, CS증권이 맡았다. 여기에 인수단으로 키움증권, 하나증권, 신영증권, 유비에스증권이 참여했다.

두산로보틱스는 이번 상장을 통해 162만주를 공모한다. 상장예정주식 수의 25% 수준으로 적지 않은 규모다. 공모 예정가는 2만1000~2만6000원으로 총 예상 공모금액은 3,402억원~4,212억원이며, 이에 따른 상장 몸값은 1조3,612억~1조6,853억원이다.

모회사인 두산이 91%가량의 지분을 가지고 있어 구주매출 여부도 관심사 중 하나였으나 이번에 전량 신주모집으로 구성했다. 이에 따라 회사는 4000억원 수준의 자금 조달을 기대할 수 있게 됐다. 공모자금은 타법인 인수자금과 수원공장 증설 및 제2공장 신설 관련 시설투자 등에 사용할 계획이다. 타법인 인수자금은 회사의 로봇암(Arm)과 시너지를 발휘할 수 있는 AMR(자율주행로봇) 및 기타 주변 기술 기업 인수, 스마트팩토리 관련 파트너십 확대에 활용한다.

비교기업은 삼익THK, 라온테크, 화낙(Fanuc), 야스카와 전기(Yaskawa Electric) 등 국내외 4개사를 선정했다. 해외기업의 경우 지난해 실적에서 협동로봇 제조 및 로보틱스 매출 비중이 30% 이상인 회사들이다. 후지쯔의 자회사인 화낙은 글로벌 산업용 로봇 분야 1위를 기록 중이며, 협동로봇시장에서 2위를 점유하고 있다. 야스카와 전기 역시 산업로봇 글로벌 강자이며, 협동로봇 시장으로 라인업을 확장하고 있는 회사다.

이들 기업의 상반기 실적을 연환산한 PER은 38.31배다. 두산로보틱스의 경우 2026년 추정 당기순이익을 현가화 해 적용했다. 2026년 사업분야별 매출이 안정화되고 이익도 본격적인 궤도에 안착될 것으로 예상된다는 게 주관사단의 설명이다. 주관사단이 추정하는 2026년 당기순이익은 942억원이다. 공모가 할인율은 38.5%~23.8%를 적용했다.

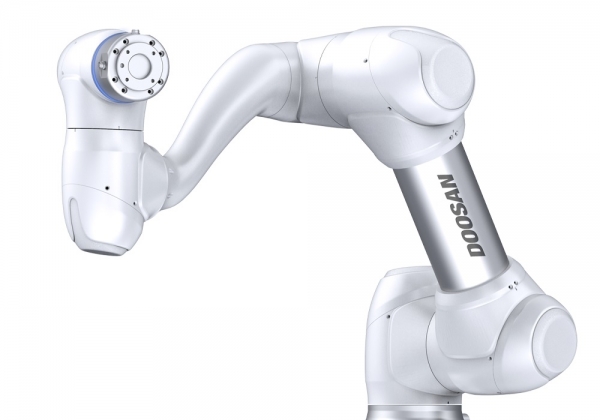

두산로보틱스는 2015년 설립된 협동로봇 전문기업이다. 협동로봇 양산을 시작한 2018년부터 줄곧 국내 시장점유율 1위를 지키고 있다. 점유율 추산이 어려운 중국시장을 제외하고 글로벌 시장점유율은 2021년 이후 4위를 수성하고 있다.

북미 및 유럽시장을 주요 타깃시장으로 설정하고 있는 두산로보틱스는 수출비중이 60% 이상을 차지하고 있다. 협동로봇 회사들은 엔드 유저와 접촉면이 적은 만큼 매출 확대를 위해서는 많은 유통망을 확보하는 것이 필요한데, 두산로보틱스는 40여개국, 100개 이상의 판매채널을 갖추고 있다. 또 전략시장인 미국에는 지난해 5월 텍사스주에 판매법인을 설립하는 등 시장 점유율 확대에 힘을 쏟고 있다. 뿐만 아니라 국내시장에서도 기술력, 제품 라이업, 브랜드파워 등을 앞세워 입지를 확고히 다지고 있는 상태다.

중소기업이 사용자의 주류를 이루는 협동로봇 시장은 고객의 요구가 다양할 수 있는 분야다. 때문에 선택의 폭을 넓혀줄 수 있도록 많은 제품 라인업을 확보하는 것이 중요하다. 두산로보틱스는 현재 △모든 6축 회전축에 토크센서를 내장한 M시리즈 4개 라인업 △가반하중 25㎏으로 무거운 중량을 운반할 수 있는 H시리즈 2개 라인업 △합리적인 가격으로 업계 최고 속도를 구현한 A시리즈 6개 라인업 △ F&B 산업에 특화되어 미국 위생안전기관 NSF(National Sanitation Foundation)의 식품위생안전 인증을 획득한 협동로봇 E시리즈 1개 라인업 등 업계에서 가장 많은 13개 라인업을 보유하고 있다. 이를 바탕으로 제조, 서비스, 의료 등 다양한 영역으로 사업을 확장하고 있다.

협동로봇은 사람과의 협업이 가능해야 하기 때문에 높은 안전성과 정밀성 등이 요구된다. 회사는 자체 기술 개발을 통해 업계 최고 수준의 힘 감지력과 충돌 민감도를 확보하고, 최고 안전등급인 PLe, Cat4를 획득했다. 또 전 직원의 약 40%를 연구개발(R&D) 인력으로 구성해 소프트웨어 혁신에 집중하고 있다.

두산로보틱스는 2021년과 2022년에는 글로벌 협동로봇 시장의 성장세가 이어지면서 2년 연속 협동로봇 연간 누적 판매량 1,000대를 넘기기도 했다. 이에 매출 성장도 뒷따랐다. 2020년 202억원이었던 매출은 이듬해 370억원으로 올랐고 지난해 450억원으로 확대됐다. 다만 아직 수익성은 확보하지 못한 상태다. 같은 기간 영업손실은 139억원과 71억원, 132억원을 기록했다. 올해 상반기 흐름도 유사하다. 매출액은 237억원을 올렸고 영업손실은 99억원을 기록 중이다.

두산로보틱스는 이번 상장으로 조달하는 자금을 연구개발 및 생산 역량 강화 등에 사용해 기술력을 고도화하고, 소프트웨어 플랫폼을 강화함으로써 협동로봇 시장 전반을 아우르는 생태계 구축에 박차를 가한다. 또한 사업확장을 위한 해외 채널 확대를 적극 추진하고, 장기적으로는 범용성이 높은 B2C 로봇 시장으로 확대하는 것도 검토할 계획이다.

류정훈 두산로보틱스 대표는 “두산로보틱스는 제조, 푸드테크 등 다양한 협동로봇 솔루션에서 나아가 소프트웨어 플랫폼까지 개발하며 외형을 확대해왔다”며 “이번 기업공개(IPO)를 통해 두산로보틱스는 협동로봇 하드웨어 및 소프트웨어를 더욱 고도화하고, 다양한 산업에 협동로봇을 적용하는 선도 기업으로 자리매김할 것”이라고 포부를 밝혔다.